Akár 25 százalékkal is csökkenhettek a befektetési céllal vásárolt lakások kiadásából származó hozamok 2020-ban az egy évvel korábbihoz képest. A Takarék Index elemzői ennek ellenére rövid távon nem számítanak a befektetésnek szánt lakások tömeges értékesítésére.

A koronavírus-járvány hatása érzékenyen érintette a nagyvárosok és különösen a budapesti belváros lakásbérleti piacát – állapította meg a Takarék Index elemzése. A rövid távú kiadást alapvetően befolyásolta, hogy a nemzetközi turizmus drasztikusan visszaesett, amit a hazai nem tudott pótolni. A hosszú távú kiadói piac esetében pedig az egyetemek korlátozott működése, a külföldi diákok elmaradása, a turizmus és így a szolgáltatási szektorban dolgozók számának csökkenése mérsékelte a bérleti igényeket.

Az ingatlanközvetítő hálózatok adatai szerint a főváros több belső kerületében (VI., VII., IX. kerület) akár negyedével is nőtt a hosszú távra kiadó lakások száma. Emellett a rövid távú lakáskiadás belengetett szigorítása is befolyásolja ezekben a kerületekben a kiadási célú ingatlanbefektetéseket.

A kínálat növekedése és a kereslet csökkenése alacsonyabb bérleti díjakat eredményezett, amiről már a nyáron érkeztek adatok. A Duna House (DH) jelentése szerint a bérleti díjak Budapesten 15-30 százalékkal csökkentek az egy évvel korábbihoz képest, és vidéken is hasonló volt a tendencia. A KSH által az ingatlan.com adatai alapján készített lakbérindex ugyan nem mutatott ilyen jelentős visszaesést, de 6 százalékos csökkenés itt is látszott a bérleti díjakban 2020 júliusa és az előző év azonos időszaka között.

Megfontolt befektetők

Nem meglepő, hogy a befektetők nyáron kevésbé bizonyultak aktívnak a lakáspiacon, mint a korábbi években. Míg a DH adatai szerint tavaly júliusban a fővárosban még a vásárlók 39 százalékát adták a befektetők, az idén ez 29 százalékra esett vissza.

A Takarék Index elemzői ugyanakkor egyelőre nem számítanak a befektetők tömeges kiszállására, mert az ingatlanbefektetések még így is értékállóak. A tulajdonosok vélhetően kivárják a járvány átmeneti hatásának elmúltát. Erre enged következtetni, hogy a befektetési célú ingatlanok értékesítésének aránya júliusban csak minimális emelkedést mutatott.

| A lakásbefektetés alapvetően hosszú távú befektetés. A ciklus alja helyett a kiszálláshoz érdemes megvárni a lakásár-növekedési periódus egy kedvezőbb pontját. |

A befektetők hirtelen kiszállása ellen több érv is szól. Egyrészt sokan a korábbi években vásárolták meg lakásukat, amikor az árak még a jelenleginél jelentősen alacsonyabbak voltak, így a lakáskiadásból származó haszon a kezdeti költségre vetítve továbbra is magasnak számít. Ráadásul a gazdasági visszaesés az alternatív befektetéseket is érintheti. Az ingatlanpiacnak bizalmat szavazók egy-két év gyengélkedés miatt még nem feltétlenül akarnak szabadulni tömegesen a lakásbefektetéseiktől. Egy újbóli beszállásnál ugyanis számolni kell a vásárlás járulékos költségeivel. Szintén a kivárást erősítheti, hogy egy 5 éven belül történő lakásértékesítés során jelentős szja-fizetési kötelezettség is keletkezik.

Hozamok a lakásárak növekedésének fényében

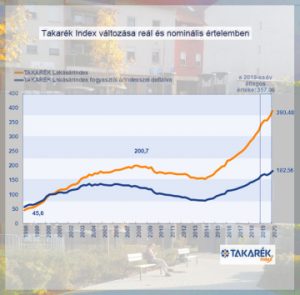

A kiadási célú lakásvásárlás hozama két tényezőből tevődik össze: a bérleti díjból és a lakásárak változásából. A lakásárak az elmúlt több mint húsz évben jelentős növekedést mutattak, annak ellenére, hogy a piaci ciklusoknak köszönhetően átmeneti csökkenés is jellemezte a piacot. 1999 vége és 2019 vége között az árak bőven több mint a négy és félszeresükre nőttek, tízéves időtávon duplázódtak, illetve az elmúlt évek nagy drágulásának köszönhetően öt év alatt is megkétszereződtek.

Az évesített hozamok is meggyőzőnek számítanak. Öt évre visszatekintve 17 százalékos, tíz, valamint húsz évre nézve 8 százalékos évesített nominális hozamok voltak jellemzőek. Hosszú távon nézve tehát a lakásárak növekedést mutatnak; például a válság okozta zuhanást követően, a 2013-as mélyponton is magasabbak voltak az árak a tíz évvel korábbinál.

A közvetlen ingatlanbefektetések hozamának másik összetevője a bérleti díjból elérhető jövedelem, amire jelenleg a csökkenő bérleti díjakon keresztül lefelé irányuló nyomás nehezedik.

Vidéken kissé magasabb a hozam

A Takarék Index elemzői a jelenlegi piaci információk alapján megvizsgálták, hogy milyen átlagos teljes hozamokra lehet számítani egy kiadási célú lakásbefektetés során, vagyis a bérleti díjakból és a lakásárak változásából együttesen. A számításokat az elemzők két esetre végezték el: az egyik szerint a várható éves lakásár-emelkedés 1 százalék, míg a másik esetben 3 százalékkal kalkuláltak, mivel a következő időszakban óvatosak a lakásárak növekedését illetően.

A modell paraméterei: vásárláskor a vételár felét öt évig fix kamatozású hitelből finanszírozzák, amit 4,68 százalékos kamat mellett vesznek fel. A vásárláshoz kapcsolódó költségek összesen 8 százalékot tesznek ki, az amortizáció évente 1 százalék. A számítás szerint a bérlésből származó jövedelem megállapításához a befektető tételes költségelszámolást alkalmaz, ahol az ingatlan éves szinten 2 százalékos amortizációja számolható el a beszerzési érték után. A feltételezés szerint az ingatlan bérbeadása során havi 10 ezer forint egyéb költség merül fel, és a lakás az év 90 százalékában bérbe van adva. A modellben a közös költség összege havonta 10 ezer forint volt.

A Takarék Index kalkulációja szerint a használt lakások nettó sajáttőke-arányos hozamai Budapesten a lakásárak 1 százalékos felértékelődése esetén 2,7 és 4,4 százalék között alakulnak, ugyanakkor 3 százalékos várható árnövekedés mellett már 5,6 és 7,8 százalékos hozamokra lehet számítani. Vidéken ennél kicsit magasabb szintek is elképzelhetőek: a vizsgált városokban 1 százalékos drágulás esetén 3,4 és 6 százalék között alakulhatnak a sajáttőke-arányos hozamok, ha azonban a lakásárak magasabb növekedésével lehet számolni, már 6,8 és 9,4 százalékos szintek is elképzelhetőek.

Az új lakások kalkulált várható hozamszintjei a magasabb árak miatt alacsonyabbak. A fővárosban 1 százalékos várható lakásár-növekedési ütem mellett 0,1-2,7 százalékos sajáttőke-arányos nyereséget kalkuláltak a Takarék Index elemzői, míg 3 százalékos várható drágulásnál a hozamok már 3,5 és 6,1 százalék között alakultak.

Az új lakások esetében még egy hozamtényezőre érdemes felhívni a figyelmet: a lakások ára ugyanis a fejlesztésekben nem csak az általános piaci hatások miatt növekedhet, de a projekt előrehaladtával is emelkedik. A még csak tervasztalról történő vásárlásnál sok esetben bevezető árakkal lehet találkozni, míg a használatba vételi engedély megszerzése körül, a már bejárható, megtekinthető állapotú lakásokat könnyebb értékesíteni, így az árak is magasabbak. Szintén különbség lehet a használt és az új lakások között a kiadhatóságban. Sokan keresik a jó minőségű otthonokat, és nem csak az árakat veszik figyelembe a bérlemény melletti döntésnél.

Az új lakások mellett szóló másik érv lehet továbbá, hogy a jól megépített házak váratlan karbantartási nehézségei is kisebbek lehetnek, mint egy régi épületnél. Így összességében az új vagy újszerű lakások bérbeadása során felmerülő kockázatok (műszaki, bérbeadhatósági) kisebbek, mint a régebbi lakások esetében.

A következő évek folyamatait alapvetően a makrogazdasági folyamatok és a szabályozói változások határozzák meg. Az új lakások áfájának újbóli 5 százalékra csökkentése egy határozott időtartamon belül lökést adhat a piacnak, a hosszú távú lakásfejlesztői tervezést azonban nehezítik a gyakori változások. A Takarék Index elemzői nem számítanak arra, hogy az áfacsökkentés hatása átgyűrűzik az egyébként is nyomott bérleti piacra.

forrás: azenpenzem.hu